保险是赔出来的。在保险公司的年度理赔报告中,一个个理赔数据编织出来的是一张风险地图。根据第一财经的不完全统计,截至1月26日,至少有60家保险公司披露了其2021年度理赔报告,总理赔金额超2326亿元。

在这2326亿元背后,又勾勒出了哪些风险趋势?通过梳理其中的部分理赔报告,第一财经记者发现恶性肿瘤、心肌梗塞、脑血管疾病近年来一直是排名前三的“健康杀手”,但重疾出险率却呈上升态势,而确诊年龄则呈下降态势。

趋势1:重疾出险年轻化

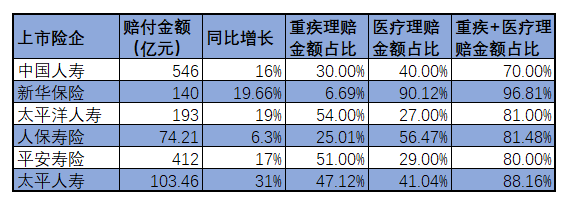

在2326亿元的总赔付额中,六家上市寿险公司的赔付额为1469亿元,占比超过六成,同比增长率为6.3%-31%。这样的增长率显然高于六家上市寿险公司2021年的保费收入增长率。中国人寿理赔报告显示,2017-2021年,公司重疾赔付件数从22万件攀升至40万件,赔付总额也从72亿元增长至163亿元,5年增长超120%。

从六家上市寿险公司的理赔报告来看,重疾险和医疗险合计的理赔金额均为“大头”,均占到其总理赔金额的七成以上。

来源:第一财经根据理赔报告梳理

几乎所有的寿险理赔报告都揭示出了重疾发病率的增长和确诊的年轻化。梳理六家上市寿险公司的重疾发生年龄段来看,41-60岁是最为集中的出险年龄段。世界卫生组织将46-55岁这十年,称为“生命高危期”。这十年期间,是心脑血管疾病、癌症等大多数疾病的高发阶段,而现在41-46岁区间及更年轻的人群重疾出险率也在上升。

中国人寿的理赔报告就显示,与2017年比,18岁以上人群重大疾病出险率呈现上升且年轻化趋势。其中,“上有老、下有小”的40岁人群重大疾病风险明显提升,这一群体也是重疾理赔的“重灾区”,他们往往还是家庭主要经济来源,一旦罹患重疾而导致家庭收入中断,对家庭财务的破坏力相当大。

而来自互联网平台的保户群体由于整体年龄偏低,其重疾出险年龄则显得更为年轻。

腾讯微保健康险理赔数据显示,男性46至50岁、女性41至45岁之间是重疾出险最集中的年龄段,这较上述“生命高危期”明显正在逐渐提前。全国肿瘤登记中心的数据显示:2000年,20岁到39岁的年轻人每10万人中有大约40个肿瘤发病,2013年的数字变成了70个,数据上涨80%,可见恶性肿瘤呈现出年轻化的趋势不容小觑。

一名人身险公司理赔人士对第一财经记者表示,造成重疾出险率增加且年轻化的因素有多种,主要是因为环境的变化以及压力的影响,除此之外由于医疗水平的进步,对于重疾的检出率较几年前已有飞跃式的进步,另外大家的体检意识和企业的体检福利也大幅度提升,使得重疾更容易被发现及确诊。

趋势2:不同险企前三大“健康杀手”相似,女性重疾出险率更高

重疾出险率升高的背后,哪些“健康杀手”是背后的始作俑者?

虽然各家险企理赔数据各不相同,但大型险企所披露的“健康杀手”们却惊人地一致。从披露重疾前三大病因的五家上市寿险公司来看,恶性肿瘤、心血管疾病、脑血管疾病均分列前三名,其中恶性肿瘤依然是人类健康的“头号杀手”。除恶性肿瘤外,呼吸系统疾病、消化系统疾病、循环系统疾病等都是客户需要重点预防和关注的疾病。

在恶性肿瘤中,六大上市寿险公司的女性出险率前三位也出奇一致,均为甲状腺、乳腺、肺;而在男性出险率前三中,排名则不尽相同,但基本集中在甲状腺、肺、肠、肝四个部位之中。

微保的赔付报告中则统计了门诊险理赔的高发地带,支气管炎、急性上呼吸道感染、月经不规则为高发门诊疾病。微保表示,当代人工作和生活压力加大,饮食不规律、加班熬夜等成为不少人的常态,长期以来身体就会发出危险信号,即使是门诊小病也应提升警惕。

除了“健康杀手”的趋同之外,几大上市寿险公司的理赔报告另一个共同点就是女性的重疾险理赔高于男性。

平安人寿的理赔数据显示,在恶性肿瘤赔付占比中,女性与男性的比例为69:31;太平人寿的重疾险理赔中,在18-40岁以及41-60岁两大区间内,女性赔案数分别为68.8%及59.7%;新华人寿和太保人寿的重疾赔付整体中女性占比分别为59.49%及57%。同样,众安健康险理赔数据也显示,2021年出险用户中女性用户占比53.8%,略高于男性。保险公司提醒,女性更需配足保障,做好定期筛查。

趋势3:重疾保障额度严重不足

在疫情发生之后,业内普遍认为民众的保险意识有所加强。但就保险产品而言,“买了”和“买够”之间仍有天壤之别。从保险公司的理赔数据来看,民众的平均理赔金额和重大疾病的平均所需治疗康复费用相比仍然显得捉襟见肘。

中国人寿2021年理赔数据显示,其重疾理赔约40万件,给付金额163亿元,件均赔付4.07万元,与目前重大疾病治疗康复平均所需额度10万-50万元相比,存在较大缺口。

阳光人寿的理赔数据也表明,重大疾病保险的赔付金额与实际所需治疗费用之间存在巨大差距,超过半数客户的重疾保障额度不足以支撑治疗的最低费用标准,这还不包括后期康复及治疗所需的昂贵支出。

从太平人寿的重疾理赔金额来看,近3成集中在0-5万元的低区间内,而50万以上重疾险理赔件数仅占3%,重疾险保障缺口巨大。

“近年来,中国医疗通货膨胀率远远高于平均经济通胀率,这意味着未来健康投入的成本会大幅度提高,充足的保险保障必不可少。而重疾高发的41-60岁人群保障额度明显不足。” 人保寿险表示。

业内人士建议称,应当从“有没有保障”的观念,逐步向“保障够不够用、保额是否充足”转变,只有配备足额的重疾保障,才能有效抵御健康风险。

趋势4:百万医疗等新型险种崛起

在大型险企传统的理赔“大头”重疾险之外,百万医疗险的崛起也让医疗健康险在理赔报告中的角色越来越重要。

中国人寿的理赔数据显示,随着百万医疗险等险种的热度,医疗赔付总金额呈增长趋势,5年增长率超过38%。

中国人寿表示,百万医疗产品的保费是普通医疗产品保费的2.5倍,但件均赔付金额可以高达普通医疗产品的10倍,具有保额高,保费相对低、责任覆盖广的特点。2021年百万医疗险人均保费为650元,个人普通医疗产品为260元;但人均理赔金额前者为21700元,后者为2200元。同一客户最高赔付68次,同一客户累计最高赔付超200万元。

百万医疗险所代表的商业医疗险俨然已经成为社保的有力补充。泰康在线的2021年百万医疗账单金额中,社保支付占比46%,而商保支付则已占比30%。具体来看,医疗费用支出则主要集中在药费、护理费、检查费、治疗费和手术费;用户医疗账单花费最多的三大科室分别为ICU(7万元)、胸外科(2.4万元)、神经科(2.2万元)。

而在财产险方面,微保平台显示,除了健康险、车险之外,2021年为宠物投保和理赔的宠物主人数明显增加。随着人们生活水平的不断提高,越来越多养宠人把宠物当成家庭的一份子。

据不完全统计,我国宠物市场规模已达到千亿元。有数据显示,养宠用户平均每年为单只宠物的花费在5561元左右。透过微保理赔服务报告,可以看到宠物医疗花费占宠物总花费的17%-26%,其中宠物猫平均医疗花费高达1423元,而宠物狗的平均医疗花费也约918元。

趋势5:科技赋能,理赔以秒计

“理赔难、理赔慢”一直是困扰保险用户的痛点,但近年来科技的加持让原来稍显漫长的交资料、等反馈、补资料需要来来回回拉扯的理赔过程变得高效。

太平洋寿险的个人业务理赔案件中,自助理赔占比大于86%。AI智能审核47.3万件,件均时效3.5秒。

事实上,AI人工智能及相关技术在理赔案件中的重要性正在逐年上升。中国人寿智能化作业占比超70%,智能化处理理赔案件超1390万件,同比增长23%;平安人寿2021年运用智能理赔的闪赔件数超过150万件,金额超过33亿元;新华人寿2021年AI智能理赔案件44.69万件,赔付金额9.72亿元。

众安保险梳理了智能化理赔的全流程,客户通过APP上传理赔材料后,智能甄别系统可以做到OCR自动图文识别、NLP自然语义解析,90%以上的理赔案件可以做到客户一次性提交理赔材料后不用补交。目前其健康险平均每28秒就有一个理赔结案,95%理赔实现线上申请,客户获赔等待时长同比减少57%。

依托平台科技能力的持续迭代,可以预见的是,理赔服务流程也将不断被重塑,理赔将变得越来越便捷。